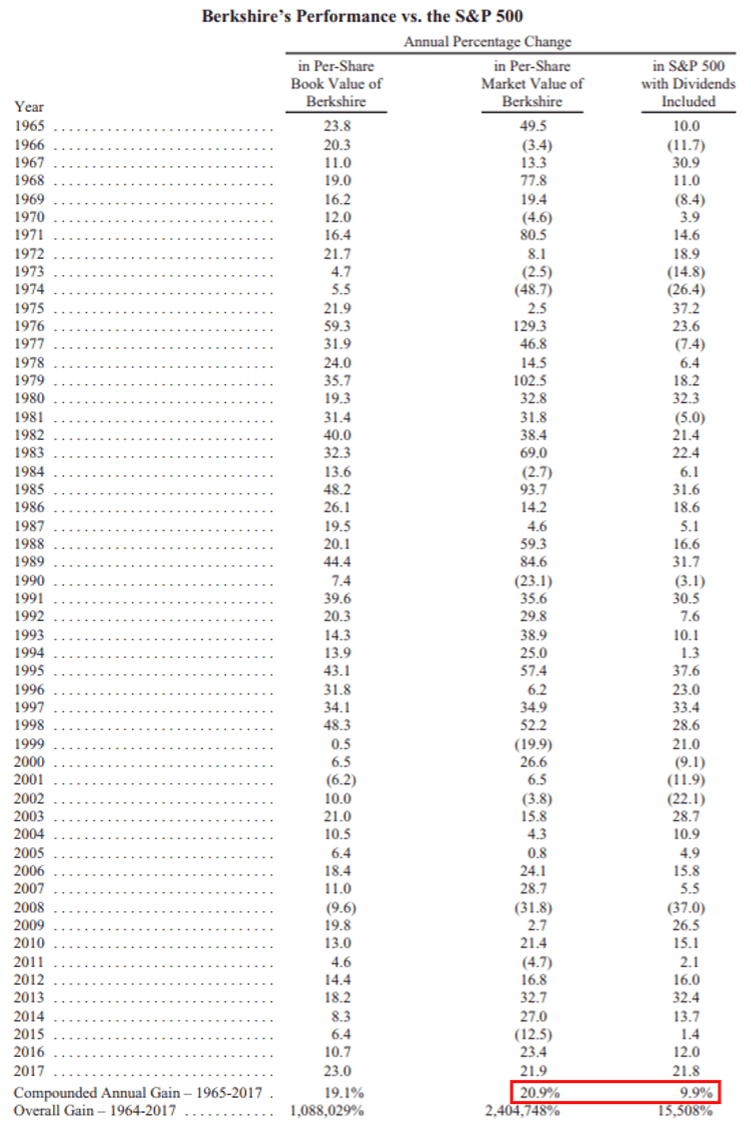

ウォーレンバフェットは1957年以降は大体20%リターン。

しかし、1951〜1957年で平均62%のリターンを稼いでいる。

その秘密はどこにあるのだろうか?

1956年は、バフェットがグレアムの元を離れてオマハに戻ったあたりの頃。

- 1950年代は、アメリカ経済が成長期にあり、多くの企業が安定的な成長を遂げていました。これにより、バフェットは割安な株式を見つけやすく、リターンを上げやすかった。

- その後の数十年は、市場がより複雑になり、競争も激化しました。テクノロジーの進化や金融商品の多様化が、市場をより不確かなものに変えました。

ウォーレン・バフェットの投資法について、一般的に知られていることと、実際には異なることがいくつかあります。以下に、その詳細をまとめてみましょう。

- バフェットは常に割安株を買う: 一般的に、バフェットは割安な株式を購入することで有名ですが、実際にはそれが全てではありません。彼は割安株を重視しますが、割安株だけでなく、良いビジネスモデルや優れた経営陣を持つ企業にも投資します。バフェットは、価値があると判断される場合には高い株価を支払うこともあります。

- 長期保有が原則: 一般的には、バフェットが株式を長期保有することが強調されますが、実際にはそのポートフォリオには短期的なトレードも含まれます。バフェットは、短期的な市場の変動を利用して取引することもありますが、長期的な価値を信じる企業には長期的な投資を行います。

- ダイバーシフィケーションを重要視しない: 一般的に、バフェットは過度に分散化されたポートフォリオを避け、自分のベストアイデアに集中することを推奨していると思われています。しかし、彼のポートフォリオは幅広い業種や企業に分散されており、ダイバーシフィケーションを一定程度重視しています。

- マクロ経済予測を重要視しない: バフェットは一般的に、マクロ経済の予測や市場のタイミングを試みないことを提唱していますが、彼も時折、経済の大局的な動向や市場の状況を評価し、それに応じてポートフォリオを調整することがあります。

- 情報の非公開性: 一般的に、バフェットは公開されている情報だけを利用して投資判断を行うことがあると思われていますが、実際には非公開情報にアクセスできる特権的な立場にあることもあり、その情報を活用することがあります。

- 短期の価格変動に左右されない: バフェットは短期の価格変動に左右されず、株式を冷静に保有することができると思われていますが、実際には彼も市場の動きに影響を受け、感情的な決断を下すことがあります。しかし、彼の投資アプローチは通常、長期的な視点に基づいています。

要するに、バフェットの投資法は一般的にはシンプルに説明されますが、実際にはその中には柔軟性や複雑さが存在し、彼の独自の洞察や経験に基づいて調整されています。彼の成功は、彼が状況に応じて戦略を適応させ、常に学び続けることにも根ざしています。

ウォーレン・バフェットは、20世紀から21世紀にかけて、世界で最も成功した投資家の一人として知られています。彼の投資手法は、単純ながらも効果的な原則に基づいており、その中でも1950年代に最も高いパフォーマンスを収めた要因を探りましょう。

1. ロングターム・インベスティング(長期投資)

ウォーレン・バフェットは、投資を行う際に非常に長期的な視野を持っています。彼は1950年代から長期にわたり、企業の価値を信じ、その企業が持続的に成長することを期待しました。バフェットの持ち株の多くは、数十年にわたって保有されており、長期の資本利得を享受しています。

2. バリュー投資(割安株投資)

バフェットの投資戦略の中心にあるのは、バリュー投資です。彼は株式市場で割安な株式を見つけ、その株式の実際の価値が現在の株価よりも高いと判断した場合に投資しました。これにより、将来的な成長とキャピタルゲインを期待しました。

3. ダイバーシフィケーション(分散投資)

バフェットは、リスクを分散させるためにポートフォリオを広げることを重視しました。彼は異なる業種や産業に投資し、単一の企業やセクターに過度に依存しないようにしました。これにより、ポートフォリオ全体のリスクが軽減されました。

4. 経営陣への信頼と選別

バフェットは、企業の経営陣に信頼をおいています。彼は卓越した経営陣が運営する企業に投資し、その経営陣のビジョンと能力を高く評価しました。また、選別の過程で、企業の財務状況や業績にも注意を払いました。

5. 現金保持と機会の待ち

バフェットは、市場が過熱している場合や割安な投資機会が限られている場合には、現金を保持することを好みました。彼は市場が落ち着いた時に優れた投資機会を探し、大胆に現金を投資に回しました。

6. 調査と教育

ウォーレン・バフェットは常に投資に関する情報収集と学習に時間を費やしました。彼は企業や産業について深く調査し、最新の情報を追い続けました。この情報収集と教育の姿勢が、彼の成功の一因となりました。

これらの要因が1950年代にウォーレン・バフェットの投資における高いパフォーマンスの鍵でした。彼の長期的な視点、バリュー投資の原則、リスク分散、信頼性のある経営陣への信頼、現金保持、そして情報収集と学習の習慣は、彼が長期的な成功を収めるための重要な要素となりました。

ウォーレン・バフェットの投資パフォーマンスが過去と比べて低下している理由は、いくつかの要因に起因しています。以下は、その主要な要因です。

- 資産規模の増加: バフェットのバークシャー・ハサウェイ(Berkshire Hathaway)は長年にわたって成長し、その資産規模も大きくなりました。大規模な資産を運用することは、良い投資機会を見つける難しさを増すことがあります。大金を投資する際、市場の動きに対してより影響力を持つため、投資家は注意深く選別しなければなりません。

- 低金利環境: 近年、世界中で低金利が続いています。低金利は、銀行に預けた資金から得られる利回りが低くなり、債券市場や他の収益性の低い資産に投資することが難しくなることを意味します。バフェットのような投資家にとって、高いリターンを得るためにリスクを取る必要があり、この状況下でリスクの管理が難しくなります。

- 価格競争の激化: 株式市場やその他の資産クラスでの競争が激化しており、バリュー投資の原則に従って割安な株式を見つけることが難しくなっています。多くの投資家が同じ資産を追求し、その結果、株式価格が高騰し、割安株を見つけるのが難しくなっています。

- 投資戦略の変化: バフェットは過去数十年にわたり、彼の投資戦略を微調整してきました。彼はテクノロジー企業や成長株への投資を避けてきたが、これらのセクターが市場を牽引し、その結果、バフェットのポートフォリオが一部過小評価される可能性があります。

- 年齢と指導力の変化: ウォーレン・バフェットは年を重ね、バークシャー・ハサウェイの将来の指導者についての計画を進めています。バフェットの指導力の変化や後継者の影響により、投資戦略に影響を及ぼす可能性があります。

これらの要因が、ウォーレン・バフェットの最近の投資パフォーマンスの低下に寄与している可能性があります。しかしながら、彼は過去にも市場の変動に対処し、その経験を生かしてポートフォリオを調整し続けています。将来の成績に関しても、彼の賢明な投資アプローチに期待が寄せられています。

===

|

|

|

"make you feel, make you think."

SGT&BD

(Saionji General Trading & Business Development)

説明しよう!西園寺貴文とは、常識と大衆に反逆する「社会不適合者」である!平日の昼間っからスタバでゴロゴロするかと思えば、そのまま軽いノリでソー◯をお風呂代わりに利用。挙句の果てには気分で空港に向かい、当日券でそのままどこかへ飛んでしまうという自由を履き違えたピーターパンである!「働かざること山の如し」。彼がただのニートと違う点はたった1つだけ!そう。それは「圧倒的な書く力」である。ペンは剣よりも強し。ペンを握った男の「逆転」ヒップホッパー的反逆人生。そして「ここ」は、そんな西園寺貴文の生き方を後続の者たちへと伝承する、極めてアンダーグラウンドな世界である。 U-18、厳禁。低脳、厳禁。情弱、厳禁。